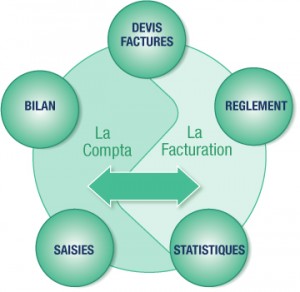

La comptabilité générale d’un Centre de Yoga permet d’enregistrer la valeur des opérations réalisées par vos cours de Yoga et aussi de recenser le détail ce que possède et ce que doit le Centre de Yoga.

Elle permet de lister chronologiquement les mouvements d’entrées/sorties d’argent qu’enregistre le centre de Yoga, c’est-à-dire de répertorier les rentrées réalisées et l’ensemble des ressources (vente de T-shirt, livres, ou autres), les dépenses payées et l’ensemble des charges; ce qui permet d’en déduire le compte d’exploitation puis le résultat net de l’année (positif ou négatif), c’est le compte de résultat.

Un autre document, établi annuellement, donne un état de l’équilibre financier de votre centre (entreprise ou Independent) en reprenant en détail ce qu’elle possède et ce qu’elle doit, c’est le bilan.

Enfin, il existe un ensemble de documents annexes qui donnent des détails sur ces opérations enregistrées.

L’obligation de tenir une comptabilité

Il est obligatoire de tenir une comptabilité dans toutes les activités commerciales ou non.

Cependant, il existe quelques nuances, comme :

- une comptabilité simplifiée pour les professionnels libéraux, en remplissant un imprimé fiscal référence n°2035A à 2035F (« Revenus non-commerciaux »), avec une dispense de compléter un bilan actif et passif.

Le principe du plan comptable

Le principe général de la comptabilité d’un « Centre de Yoga » est le principe dit de la « partie double ».

Les opérations effectuées sont reportées dans un tableau à deux colonnes :

- les entrées, c’est-à-dire les recettes,

- les sorties, c’est-à-dire les dépenses.

Il est ainsi plus facile de retrouver une écriture en particulier ou un groupe d’écritures (charges ou entrées) puisque tout est classé par nature de dépenses ou de recettes.

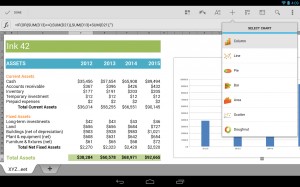

Les livres comptables

Il est obligatoire de tenir à jour certains livres comptables en fonction de la taille de votre Centre de Yoga. Aujourd’hui, les logiciels comptables produisent des rapports de grand livre et il n’est plus nécessaire d’acheter de grand livre sous forme papier.

Il existe aussi d’autres différences pour les professionnels libéraux.

Établir ses factures

Toutes les transactions effectuées entre professionnels nécessitent l’établissement d’une facture. D’ailleurs si vous achetez du matériel (ex. tapis) ou des marchandises, votre fournisseur établira une facture au nom de votre Centre de Yoga. Par contre, l’établissement d’une facture n’est pas toujours obligatoire dans le cas d’une vente à un particulier.

Les mentions obligatoires sur les factures

Les mentions que vous devez obligatoirement faire figurer sur votre facture sont :

- votre nom, adresse, Centre de Yoga.

- votre numéro de registre de commerce ou des métiers

- Si vous êtes en société, quelle est sa forme (EURL, SARL, SA,…)

- le nom et l’adresse du participant (client)

- le numéro de la facture

- la date de la facture

- la dénomination précise : marchandises ou prestations réalisées

- quantité vendue

- le prix unitaire hors taxe

- la TVA en vigueur, avec montant de la TVA appliquée

- le total TTC (Toutes Taxes Comprises)

- la date à laquelle la facture doit être payée ou le délai de paiement accordé.

Le cas échéant, peuvent figurer :

- les réductions, remises accordées,

- le mode de règlement accordé

- le taux des pénalités de retard en cas de paiement tardif

- les conditions d’escompte si paiement comptant ou avant tel date

Les conditions d’émission d’une facture

Une facture doit être émise en deux exemplaires originaux (sous forme électronique ou papier) :

- l’un à remettre au client,

- l’autre est à conserver en justificatif de comptabilité pendant 5 ans minimum.

L’exemplaire doit être remis immédiatement pour toute vente avec enlèvement immédiat ou livraison immédiate (tapis). La facture doit être remise ultérieurement lorsqu’il s’agit de facturer une prestation avec une période de réalisation. Dans ce cas, la facture sera remise le jour de la fin de la prestation.

Cependant, il existe quelques nuances au principe de remise immédiate de la facture lorsque vous ne connaissez pas le prix à facturer, vous pourrez alors l’adresser le lendemain. Ou encore lorsque vous réalisez une série de livraisons ou de prestations, vous pouvez facturer en fin de mois, sur une facture dite « récapitulative ».

Les factures émises en faveur d’un professionnel

En cas de vente à un professionnel, il est toujours obligatoire d’émettre une facture.

En effet, votre client professionnel en a besoin en tant que justificatif dans sa comptabilité mais aussi pour calculer et récupérer la TVA qu’il vous a acquittée.

Les factures émises en faveur d’un particulier

En ce qui concerne l’émission de factures en cas de vente à un particulier, les conditions sont plus souples.

L’émission d’une facture est rendue obligatoire lorsque les particuliers :

- ont la possibilité de récupérer la TVA, c’est le cas des ventes intracommunautaires avec un pays exonéré de TVA,

- achètent à distance

- en font la demande, vous ne pouvez refuser.

- association, pour leur propre espace comptable

- Professeur de yoga, pour déduire leurs frais professionnels

Télécharger un exemple de fiche comptable :

- Fiche reçu cours, session etc._FR